半年前申请房贷延迟的加拿大人,现在咋样了

今年春天,为减轻疫情对房主的财务压力,加拿大多家银行都推出了房贷缓交的惠民政策。现在半年多过去,房贷延迟服务纷纷到期,当初申请了这项服务的房主们现在怎么样了?让我们看看统计数字。

63%房主已恢复正常还款8月份市场已明显向好

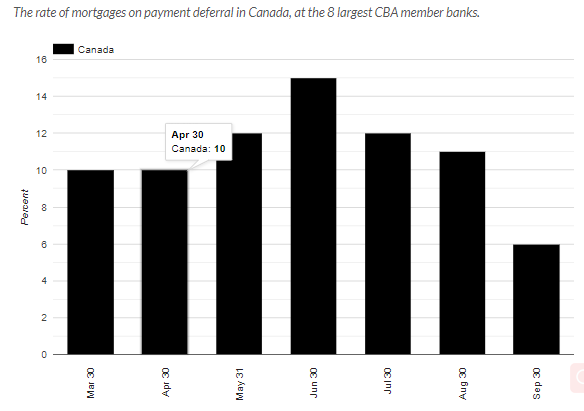

上星期,Betterdwelling网站援引加拿大银行业协会(CanadianBankers Association,CBA)的数据称,截止9月底,加拿大申请了房贷延迟的79.5万房主中,已有49.8万人重新开始正常还贷,占总额的63%。 如果细看分月报告,你会发现房贷延迟的危机早在夏天就开始好转。

根据CBA的统计,选择房贷缓交的业主人数在3月至6月一路上升,七月份已达到最高。但7月以后就稳定下降,每月都有数额可观的房贷重回正常还款状态。到了9月底,仍在房贷缓交的业主只剩29.7万。这些数字,比很多业内人士的预测都更加乐观。

今年春天新冠疫情以来,市上出现很多唱衰楼市的声音。有人说,为期6个月的房贷延迟政策结束后如果经济仍没恢复,市场上就可能出现大批违约,大量房主被迫买房并可能导致楼市崩盘。也许正是基于这样的考虑,CMHC预测今年房价可能下跌18%。为降低风险,该监管机构甚至在7月份收紧了房贷政策。

但现在看来,现实根本没那么可怕,抛售潮和房价暴跌都没有出现,相反楼市还在疫期逆市上扬。

房屋是加拿大最优资产 为保住房子业主愿付各种代价

50万业主重新开始正常缴纳房贷,怎么做到的?当然最理想的情况是,业主的工作和收入恢复正常,可以像以前一样正常还款了。

但在疫情依然肆虐的今天,很多行业仍然水深火热,10月份加拿大失业率仍高达8.9%。那么,那些收入没有恢复却重新正常支付房贷的业主,是怎么解决问题的?

综合多方渠道的信息,他们用了以下方法:

与银行协商,重写房贷合同,比如延长还款期限以降低每月还贷额。

在房贷合同上增加担保方(co-signer),用其他资产来临时担保房贷。

暂停其他贷款项目(比如车贷、学生贷款、商业贷款)的供款,优先支付房贷。

使用房屋净值额度(home equity line of credit,HELOC),将房子当信用卡来用,借出钱来支付房贷。

用信用卡借钱。

向私人贷款机构贷款。

向亲友借钱。

当然,这些方法都不是“无痛”的方式。相反,业主或多或少都要付出代价:信用卡借款有限额,而且可能要支付较高利息。断供其他债务,会降低你的信用分数并可能产生罚款。使用HELOC也可能降低你的信用分数,银行还有权随时命你立即还债。私人贷款机构风险大,利息又高。

据说目前的加拿大私人贷款公司,在你有稳定资产担保的前提下,一次可借给你$5万现金,但利息高达10%-12%。向亲友借钱通常不会发生利息等后果,但可能会伤感情。与银行重谈房贷合同虽然是很多人的首选项,但其实相当复杂,很多时候改合同需要付费。

为什么这么多加拿大人,宁可自己遭受痛苦,也要保证银行现金流的稳定进账?

一方面是因为加拿大房主素质高,为了做个有家有业有信用愿负责的人,他们选择主动承担更多压力。另一方面是因为加拿大人都相信房子是优质资产,为了保住房子值得付出一定代价。同时他们也相信,与房屋升值带来的收益相比,这些代价都是小事一桩。

加拿大楼市强韧不太可能出现抛售潮

当然目前仍有29.7万的业主处在房贷延迟状态,这是不容回避的现实。等这些人的缓交合同到期,也就是2020年底到2021年3月,是否会出现大规模断供潮呢?我们预测,大概率不会。

首先,29.7万业主并非同时到期,而是分摊到四五个月的,可以摊薄风险。

2020年3月下旬,加拿大银行业推出房贷缓交政策规定,房主可选择缓交房贷2至6个月,这期间不用交房贷本金和利息,申请时也不用提供收入下降的证明。但9月份申请的业主,最多只能缓交3个月。而10月开始,“房贷无条件缓交“的优惠政策基本结束。也就是说,如果你10月以后申请房贷延迟,也许能得到批准,但需要付出较大的代价,比如要提供财务状况恶化的证明,且可能要交罚款和更高利息。

8月份申请缓交6个月的人,将在明年3月底到期。而9月份申请的人,最晚明年1月结束。也就是说,未来四五个月内,29.7万业主的缓交合同都会陆续到期。 但因它们并非同时发生,所以断崖式的大规模断供基本不会出现。在加拿大,有房贷的业主大约600多万户,目前仍在缓交的29.7万只占总额的4%。如果平摊到四五个月中,那就更少了。

其次,即使到期仍然无法还贷,也不是真的就无路可走了。上文讲到的50万业主,就找到了各种聪明的解决方案。真正走到被迫卖房这一步的,少之又少。

第三,加拿大政府重视金融“维稳”,危难时刻政府可能会为地产市场托底。

2008年金融危机在美国爆发,起因就是地产市场的泡沫。当时的加拿大央行行长马克·卡尼(Mark Joseph Carney)当机立断,定下了“稳定>发展”的路线,加拿大顺利度过了金融危机,并体现出比美国更加强大的制度优势。从那以后,“为金融市场稳定可以接受大政府”就开始被很多国家接受。

今年疫情发生以后,美国显然接受了2008年的教训。当年被视为奇谈怪论的“直升机撒钱”“全民发钱”政策,被达国家普遍接受和实施,其中就包括我们的加拿大。

我们希望,房贷缓交政策到期后如果仍有业主无法还贷,加拿大政府能推出其他扶助政策,以维持社会稳定。毕竟2020情况特殊,绝大多数的房贷违约都是因为疫情而不是业主金融决策上的过错,属于当事人根本无法掌握的不可抗力,“惩罚不幸者”是不合理的。

总之,有了愿为市场另加一重保险的加拿大政府和负责任的广大业主,我们的楼市就不会崩。我们对加拿大楼市以及整个加拿大整体的经济前景,依然很有信心。